จัดเก็บจากการขายสินค้าหรือการให้บริการในประเทศ การนำเข้าสินค้า ปัจจุบันผู้ประกอบการต้องเสียภาษีมูลค่าเพิ่มอัตราร้อยละ 7

ผู้บริโภค -------VAT 7%-----> ผู้ประกอบการ ภาษีขายหักด้วยภาษีซื้อ -------VAT 7%-----> กรมสรรพากร

(อัตรากาษีมูลคำเพิ่ม คือ ร้อยล: 10 แต่มีพระราชกฤษฎีกาอกตามความในประมวลรัษฎากรว่าด้วยการลดอัตราภาษีมูลค่าเพิ่ม (ฉบับที่ 724) พ.ศ. 2564 ลดอัตราภาษีมูลค่าเพิ่มเป็นการชั่วคราวจากร้อยล: 10 เหลือร้อยละ 6.3 เมื่อรวมกับภาษีท้องถิ่นอีกร้อยล: 0.7 จะเท่ากับร้อยละ 7 จนถึงวันที่ 30 กันยายน พ.ศ. 2566]

ผู้ประกอบการที่ต้องเสียภาษีมูลค่าเพิ่ม

- การขายสินค้าในราชอาณาจักร

- การให้บริการในราชอาณาจักรโดยผู้ประกอบการรวมถึงการให้บริการที่ทำในต่างประเทศ และได้มีการใช้บริการนั้นในราชอาณาจักร (เช่น การให้บริการแพลตฟอร์มโฆษณาออนไลน์จากบริษัทต่างประเทศที่ใช้ในไทย)และบริการที่ได้ทำในราชอาณาจักรแต่ใช้บริการจริงเกิดขึ้นในต่างประเทศ (เช่น รับจ้างเขียนซอฟแวร์ให้บริษัทต่างชาติไปใช้ในต่างประเทศ)

- การนำเข้าสินค้าเข้ามาในราชอาณาจักร

หน้าที่ของผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่ม

1.จดทะเบียนภาษีมูลค่าเพิ่ม

ยื่นคำขอจดทะเบียนภาษีมูลค่าเพิ่ม (ก.พ.01)ก่อนวันเริ่มประกอบกิจการ หรือภายใน 30 วัน นับแต่วันที่มีรายได้เกิน 1.8 ล้านบาท/ปี

[ผู้ประกอบการที่มีรายได้ไม่เกิน 1.8 ล้านบาท/ปีได้รับยกเว้นแต่มีสิทธิแจ้งขอจดทะเบียนภาษีมูลค่าเพิ่ม]

2.จัดทำใบกำกับภาษี

ผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มจัดทำใบกำกับภาษีและสำเนาใบกำกับภาษี สำหรับการขายสินค้าหรือการให้บริการทุกครั้ง แล้วส่งมอบต้นฉบับใบกำกับภาษีแก่ผู้ซื้อสินค้าหรือผู้รับบริการ และเก็บรักษาสำเนาใบกำกับภาษีณ สถานประกอบการเป็นเวลาไม่น้อยกว่า 5 ปี

3.จัดทำรายงานภาษีมูลค่าเพิ่ม

- รายงานภาษีขาย : ให้จัดทำและลงรายการภายใน 3 วันทำการ นับตั้งแต่วันที่ระบุไว้ในใบกำกับภาษี

- รายงานภาษีซื้อ : ให้จัดทำและลงรายการภายใน 3 วันทำการ นับตั้งแต่วันที่ได้รับใบกำกับภาษี

- รายงานสินค้าและวัตถุดิบ : ให้จัดทำและลงรายการภายใน 3 วันทำการ นับแต่วันที่รับมาหรือจ่ายไป (ผู้ประกอบกิจการให้บริการไม่ต้องจัดทำรายงานนี้]

4.ยื่นแบบแสดงรายการภาษีมูลค่าเพิ่ม (ภ.พ.30) พร้อมกับชำระกาษี (ถ้ามี)

ผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่ม

- ยื่นแบบแสดงรายการกาษีมูลค่าเพิ่ม (ภ.พ.30)เป็นประจำทุกเดือนภายในวันที่ 15 ของเดือนถัดไป

- ยื่นผ่านระบบเครือข่ายอินเทอร์เน็ต www.rd.go.th ได้รับสิทธิขยายเวลาการยื่นแบบอีก 8 วันทั้งนี้ ไม่ว่าจะมีภาษีมูลค่าเพิ่มต้องเสียทรือไม่ก็ตาม

อัตราภาษีมูลค่าเพิ่ม

1.อัตราภาษีร้อยละ 10

สำหรับการประกอบกิจการ ดังต่อไปนี้

- การขายสินค้า

- การให้บริการ

- การนำเข้า

ปัจจุบันจัดเก็บอัตรากาษี ร้อยละ 7 ตามพระราชกฤษฎีกาออกตามความในประมวลรัษฎากร ว่าด้วยการลดอัตราภาษีมูลค่าเพิ่ม (ฉบับที่ 724) พ.ศ. 2564

2 อัตราภาษีร้อยละ 0

สำหรับการประกอบกิจการ ดังต่อไปนี้

- การส่งออกสินค้าของผู้ประกอบการจดทะเบียน

- การให้บริการที่กระทำในราชอาณาจักร และได้มีการใช้บริการนั้นในต่างประเทศตามประเภท หลักเกณฑ์ วิธีการ และเงื่อนไขที่อธิบดีกำหนด

- การให้บริการขนส่งระหว่างประเทศโดยอากาศยาน หรือเรือเดินทะเลที่กระทำโดยผู้ประกอบการที่เป็นนิติบุคคล

- การขายสินค้า หรือการให้บริการกับกระทรวง ทบวง กรมราชการส่วนท้องถิ่น หรือรัฐวิสาหกิจ ตามโครงการเงินกู้หรือเงินช่วยเหลือจากต่างประเทศ

- การขายสินค้า หรือการให้บริการกับองค์การสหประชาชาติทบวงการชำนัญพิศษของสหประชาชาติ สถานเอกอัครราชทูตสถานทูต สถานกงสุลใหญ่ สถานกงสุล

- การขายสินค้า หรือการให้บริการระหว่างคลังสินค้าทัณฑ์บนกับคลังสินค้าทัณฑ์บน รือระหว่างผู้ประกอบการกับผู้ประกอบการที่ประกอบกิจการอยู่ในขตปลอดอากร ไม่ว่าจะอยู่ในเขตเดียวกันหรือไม่ หรือระหว่างคลังสินค้าทัณฑ์บนกับผู้ประกอบการที่ประกอบกิจการอยู่ในเขตปลอดอากร

การยกเว้นภาษีมูลค่าเพิ่ม

(1) การขายสินค้าที่มิใช่การส่งออก หรือการให้บริการ

- (ก) การขายพืชผลทางการเกษตร

- (ข) การขายสัตว์

- (ค) การขายปุ๋ย

- (ง) การขายปลาปัน อาหารสัตว์

- (จ) การขายยา หรือเคมีภัณฑ์ที่ใช้สำหรับพืช หรือสัตว์

- (ฉ) การขายหนังสือพิมพ์ นิตยสาร หรือตำราเรียน

- (ช) การให้บริการการศึกษาของสถานศึกษาของทางราชการสถานศึกษาตามกฎหมายว่าด้วยสถาบันอุดมศึกษาเอกชนหรือโรงเรียนเอกชนตามกฎหมายว่าด้วยโรงเรียนเอกชน

- (ซ่) การให้บริการที่เป็นงานทางศิลปะและวัฒนธรรมในสาขา

- (ฌ) การให้บริการการประกอบโรคศิลปะ การสอบบัญชี การว่าความหรือการประกอบวิชาชีพอิสระอื่นตามที่อธิบดีกำหนด

- (ญ) การให้บริการรักษาพยาบาลของสถานพยาบาลตามกฎหมายว่าด้วยสถานพยาบาล

- (ฏ) การให้บริการวิจัย หรือการให้บริการทางวิชาการ

- (ฏ) การให้บริการห้องสมุด พิพิธภัณฑ์ สวนสัตว์

- (ฐ) การให้บริการตามสัญญาจ้างแรงงาน

- (ท) การให้บริการจัดแข่งขันกีฬาสมัครเล่น

- (ฒ) การให้บริการของนักแสดงสาธารณะ

- (ณ) การให้บริการขนส่งในราชอาณาจักร

- (ด) การให้บริการขนส่งระหว่างประเทศซึ่งมิใช่เป็นการขนส่งโดยอากาศยาน หรือเรือเดินทะเล

- (ต) การให้บริการเช่าอสังหาริมทรัพย์

- (ถ) การให้บริการของราชการส่วนท้องถิ่น

- (ท) การขายสินค้า หรือการให้บริการของกระทรวง ทบวง กรม

- (ธ) การขายสินค้า หรือการให้บริการเพื่อประโยชน์แก่การศาสนา

- (น) การขายสินค้า หรือการให้บริการตามที่กำหนดโดยพระราชกฤษฎีกา

(2) การนำเข้าสินค้า

- (ก) สินค้าพืพลทางการเกษตร ขายสัตว์ ปุ๋ย ปลาป่น อาหารสัตว์ ยาหรือเคมีภัณฑ์ที่ใช้สำหรับพืช หรือสัตว์หนังสือพิมพ์ นิตยสาร หรือตำราเรียน

- (ข) สินค้าจากต่างประเทศที่นำเข้าไปในเขตปลอดอากรทั้งนี้ เฉพาะสินค้าที่ได้รับยกเว้นอากรขาเข้าตามกฎหมายว่าด้วยการนั้น

- (ค) สินค้าที่จำแนกประเภทไว้ในภาคว่าด้วยของที่ได้รับยกเว้นอากรตามกฎหมายว่าด้วยพิกัดอัตราศุลกากร

- (ง) สินค้าซึ่งนำเข้าและอยู่ในอารักขาของศุลกากรแล้วได้ส่งกลับออกไปต่างประเทศโดยได้คืนอากรขาเข้าตามกฎหมายว่าด้วยศุลกากร

วิธีการจดทะเบียนภาษีมูลค่าเพิ่ม การจดทะเบียนภาษีมูลค่าเพิ่ม สามารถกระทำได้ 3 ช่องทาง ดังนี้

1.ยื่นแบบคำขอจดทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.01) ด้วยกระดาษ ณ สำนักงานสรรพากรพื้นที่สาขา หรือสำนักงานสรรพากรพื้นที่ หรือกองบริหารภาษีธุรกิจขนาดใหญ่ในเขตท้องที่ที่สถานประกอบการตั้งอยู่

2.ยื่นแบบคำขอจดทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.01)ผ่านระบบเครือข่ายอินเทอร์เน็ตที่ www.rd.go.th

3.ยื่นแบบคำขอจดทะเบียนภาษีมูลค่าเพิ่มพร้อมจดทะเบียนจัดตั้งท้างหุ้นส่วนสามัญนิติบุคคล ห้างหุ้นส่วนจำกัดและบริษัทจำกัดผ่านกรมพัฒนาธุรกิจการค้า หรือสำนักงานพาณิชย์จังหวัด

ใบทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.20)

ผู้ประกอบการจะได้รับใบทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.20)และเป็นผู้ประกอบการจดทะเบียนตามกฎหมายตั้งแต่วันที่ระบุไว้ในใบทะเบียนภาษีมูลค่าเพิ่มเป็นต้นไปและต้องนำ ภ.พ.20 แสดงไว้ในที่ที่เปิดเพยและเห็นได้ง่ายในสถานประกอบการเป็นรายสถานประกอบการ

จดทะเบียนภาษีมูลค่าเพิ่มแล้วต้องทำอะไรบ้าง?

- จัดทำใบกำกับภาษีและส่งมอบให้กับผู้ซื้อสินค้า

- จัดทำรายงานภาษีขาย รายงานภาษีซื้อ รายงานสินค้าและวัตถุดิบ

- ยื่นแบบแสดงรายการภาษีมูลค่าเพิ่ม (ภ.พ.30)

การจัดทำใบกำกับภาษี

ใบกำกับภาษี คือ เอกสารหลักฐานที่ผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มมีหน้าที่ต้องจัดทำและออกให้แก่ผู้ซื้อสินค้าหรือผู้รับบริการทุกครั้งที่ขายสินค้าหรือให้บริการ และต้องจัดทำในทันทีที่ความรับผิดในการเสียภาษีมูลค่าเพิ่มเกิดขึ้น เพื่อแสดงมูลค่าของสินค้าหรือบริการและจำนวนภาษีมูลค่าเพิ่มที่ผู้ประกอบการเรียกเก็บ หรือพึงเรียกเก็บจากการขายสินค้า หรือให้บริการในแต่ละครั้ง

ประเภทของใบกำกับภาษี

- ใบกำกับภาษีแบบเต็มรูป

- ใบกำกับภาษีอย่างย่อ

- ใบกำกับภาษีอย่างย่อออกโดยเครื่องบันทึกการเก็บเงิน

- ใบเพิ่มหนี้

- ใบลดหนี้

สาระสำคัญของใบกำกับภาษีแบบเต็มรูป

- คำว่า "ใบกำกับภาษี" ในที่ที่เห็นได้เด่นชัด

- ชื่อ ที่อยู่ และเลขประจำตัวผู้เสียกาษีอากรของผู้ประกอบการจดทะเบียนที่ออกใบกำกับภาษี และในกรณีที่ตัวแทนเป็นผู้ออกใบกำกับภาษีในนามของผู้ประกอบการจดทะเบียน ตามมาตรา 86 วรรคสี่ หรือมาตรา 86/2หรือผู้ทอดตลาดเป็นผู้ออกใบกำกับภาษีในนามของผู้ประกอบการจดทะเบียนตามมาตรา 86/3 ให้ระบุชื่อ ที่อยู่ และเลขประจำตัวผู้เสียภาษีอากรของตัวแทนนั้นด้วย

- ชื่อ ที่อยู่ ของผู้ซื้อสินค้าหรือผู้รับบริการ

- หมายเลขลำดับของใบกำกับภาษี และหมายเลขลำดับของเล่ม (ถ้ามี)

- ชื่อ ชนิด ประเภท ปริมาณ และมูลค่าของสินค้าหรือของบริการ

- จำนวนภาษีมูลค่าเพิ่มที่คำนวณจากมูลค่าของสินค้าหรือของบริการโดยให้แยกออกจากมูลค่าของสินค้าและหรือของบริการให้ชัดแจ้ง

- วัน เดือน ปี ที่ออกใบกำกับภาษี

- ข้อความอื่นที่อธิบดีกำหนด

รายการในใบกำกับกาษีให้ทำนกาษาไทย เนหน่วยเงินตราไทย แล:ใช้ตัวเลขไทยทรืออารปิคเว้นแต่ในกิจการบางประภทที่มีความจำนต้องทำป็นภาษาต่างประเทศ รือป็นทน่วยเงินตราต่างประเทศให้กระทำได้เมื่อได้รับอนุมัติจากอธิบดี

สาระสำคัญของใบกำกับภาษีอย่างย่อ

- คำว่า "ใบกำกับภาษีอย่างย่อ" ในที่ที่เห็นได้เด่นชัด

- ชื่อ หรือชื่อย่อ และเลขประจำตัวผู้เสียภาษีอากรของผู้ประกอบการจดทะเบียนที่ออกใบกำกับภาษี

- หมายเลขลำดับของใบกำกับภาษี และหมายเลขลำดับของเล่ม (ถ้ามี)

- ชื่อ ชนิด ประเภท ปริมาณ และมูลค่าของสินค้าหรือของบริการ

- ราคาสินค้าหรือราคาค่าบริการ โดยต้องมีข้อความระบุชัดเจนว่าได้รวมภาษีมูลค่าเพิ่มไว้แล้ว

- วัน เดือน ปี ที่ออกใบกำกับภาษี

- ข้อความอื่นที่อธิบดีกำหนด

รายการในในทำกับภาษีอย่างย่อให้ทำป็นภาษาไทยเป็นหน่วยเงินตราไทย และใช้ตัวเลขไทยทรีออารปิคเว้นแต่ในกิจการบางประเกทที่มีความจำเป็นต้องทำเป็นกาษาต่างประเทศให้กระทำได้เมื่อได้รับอนุมัติจากอธิบดี

✔ ผู้ประกอบการจดทะเบียนที่ประกอบกิจการค้าปลีก

✖ ตัวแทนของผู้ประกอบการจดทะเบียนจะออกใบกำกับภาษีอย่างย่อไม่ได้

สาระสำคัญของใบกำกับภาษีอย่างย่อออกโดยเครื่องบันทึกการเก็บเงิน

- คำว่า "ใบกำกับภาษีอย่างย่อ" หรือคำว่า "TAX INV (ABB)"หรือคำว่า "TAX INVOICE (ABB)"

- ชื่อ หรือชื่อย่อ และเลขประจำตัวผู้เสียภาษีอากรของผู้ประกอบการจดทะเบียน

- วัน เดือน ปี ที่ออกใบกำกับภาษี

- หมายเลขลำดับของใบกำกับภาษี

- ชื่อ ชนิด ประเภท ปริมาณ และมูลค่าของสินค้าหรือบริการ

- ราคาสินค้าหรือค่าบริการ โดยระบุข้อความชัดเจน "รวมภาษีมูลค่าเพิ่มแล้ว"หรือ VAT INCLUDED

- เลขรหัสประจำเครื่องบันทึกการเก็บเงิน

กิจการที่มีสิทธิออกใบกำกับภาษีอย่างย่อ

- กิจการที่เป็นการขายสินค้าในลักษณะขายปลีก เป็นการขายให้แก่ผู้บริโภคโดยตรงเพื่อนำไปบริโภคหรีอใช้สอย โดยมิได้มีวัตถุประสงค์นำไปขายต่อเช่น ขายยา ขายข้องชำ ห้างสรรพสินค้า

- กิจการให้บริการรายย่อยแก่บุคคลจำนวนมาก เช่น กิจการภัตตาคาร กิจการโรงแรม ซ่อมแซมทุกชนิด ซึ่งประสงค์จะใช้เครื่องปันทึกการเก็บเงินเพื่อการออกใบกำกับภาษีอย่างย่อ ให้ยื่นคำขออนุมัติต่ออธิบดี

การออกใบเพิ่มหนี้ใบลดหนี้

1.ใบเพิ่มหนี้

กรณีที่ผู้ประกอบการจดทะเบียนขายสินค้าหรือให้บริการ และได้นำภาษีขายไปรวมคำนวณเพื่อเสียภาษีมูลค่าเพิ่ม ต่อมามีเหตุให้ภาษีขายที่คำนวณจากมูลค่าของสินค้าหรือบริการมีจำนวนเพิ่มขึ้นไม่ว่าทั้งหมดหรือบางส่วนให้ผู้ประกอบการจดทะเบียนนำภาษีขายที่คำนวณจากมูลค่าของสินค้าหรือบริการที่เพิ่มขึ้นนั้น มารวมในการคำนวณภาษีมูลค่าเพิ่ม โดยถือเป็นภาษีขายของผู้ประกอบการจดทะเบียนในเดือนภาษีที่ได้ออก "ใบเพิ่มหนี้"

มูลเหตุในการออกใบเพิ่มหนี้

- มีการเพิ่มราคาสินค้าที่ขาย เนื่องจากสินค้าเกินกว่าจำนวนที่ตกลงซื้อขายกันคำนวณราคาสินค้าผิดพลาดต่ำกว่าที่เป็นจริง หรือเนื่องจากเหตุอื่นตามที่อธิบดีกำหนด

- มีการเพิ่มราคาค่บริการ เนื่องจากให้บริการเกินกว่าข้อกำหนดที่ตกลงกันคำนวณราคาค่าบริการผิดพลาดต่ำกว่าที่เป็นจริง หรือเนื่องจากเหตุอื่นตามที่อธิบดีกำหนด

2.ใบลดหนี้

กรณีที่ผู้ประกอบการจดทะเบียนขายสินค้าหรือให้บริการ และได้นำภาษีขายไปรวมคำนวณเพื่อเสียภาษีมูลค่าเพิ่ม ต่อมามีเหตุให้ภาษีขายที่คำนวณจากมูลค่าของสินค้าหรือบริการมีจำนวนลดลงไม่ว่าทั้งหมดหรือบางส่วนให้ผู้ประกอบการจดทะเบียนนำภาษีขายที่คำนวณจากมูลค่าของสินค้าหรือบริการที่ลดลงนั้น มาหักออกจากภาษีขายของผู้ประกอบการจดทะเบียนในเดือนภาษีที่ได้ออก "ใบลดหนี้"

มูลเหตุในการออกใบลดหนี้

- มีการลดราคาสินค้าที่ขาย เนื่องจากสินค้าผิดข้อกำหนดที่ตกลงกัน สินค้าชำรุดเสียหายหรือขาดจำนวน คำนวณราคาสินค้าผิดพลาดสูงกว่าที่เป็นจริง หรือเนื่องจากเทตุอื่นตามที่อธิบดีกำหนด

- มีการลดราคาค่าบริการ เนื่องจากการให้บริการผิดข้อกำหนดที่ตกลงกัน บริการขาดจำนวนคำนวณราคาค่าบริการผิดพลาดสูงกว่าที่เป็นจริง หรือเนื่องจากเหตุอื่นตามที่อธิบดีกำหนด

- ได้รับสินค้าที่ขายกลับคืนมา เนื่องจากสินค้าชำรุดบกพร่อง ไม่ตรงตามตัวอย่างไม่ตรงตามคำพรรณนา หรือเนื่องจากเหตุอื่นตามที่อธิบดีกำหนด

- มีการบอกเลิกสัญญาบริการ เนื่องจากเตุและตามเงื่อนไขที่อธิบดีกำหนด

สาระสำคัญของใบเพิ่มหนี้

- คำว่า "ใบเพิ่มหนี้" ในที่ที่เห็นได้เด่นชัด

- ชื่อ ที่อยู่ และเลขประจำตัวผู้เสียภาษีอากรของผู้ประกอบการจดทะเบียนที่ออกใบเพิ่มหนี้ และในกรณีที่ตัวแทนได้รับมอบให้ป็นผู้ออกใบเพิ่มหนี้ในนามของผู้ประกอบการจดทะเบียน ตามมาตรา 86 วรรคสี่ หรือมาตรา 86/2 ให้ระบุชื่อ ที่อยู่ และเลขประจำตัวผู้เสียภาษีอากรของตัวแทนนั้นด้วย

- ชื่อ ที่อยู่ ของผู้ซื้อสินค้าหรือฟูรับบริการ

- วัน เดือน ปี ที่ออกใบเพิ่มหนี้

- หมายเลขลำดับของใบกำกับภาษีเดิม รวมทั้งหมายเลขลำดับของเล่ม (ถ้ามี)มูลค่าของสินค้าหรือบริการที่แสดงไว้ในใบกำกับภาษีดังกล่าวมูลค่าที่ถูกต้องของสินค้าหรือบริการ ผลต่างของจำนวนมูลค่าทั้งสองและจำนวนภาษีที่เรียกเก็บเพิ่มสำหรับส่วนต่างนั้น

- คำอธิบายถึงสาเทตุในการออกใบเพิ่มหนี้

- ข้อความอื่นที่อธิบดีกำหนด

อ้างอิง : ตามมาตรา 86/9 แห่งประมวลรัษฎากร

สาระสำคัญของใบลดหนี้

- คำว่า "ใบลดหนี้" ในที่ที่เห็นได้เด่นชัด

- ชื่อ ที่อยู่ และเลขประจำตัวผู้เสียกาษีอากรของผู้ประกอบการจดทะเบียนที่ออกใบลดทนี้ และในกรณีตัวแทนเป็นผู้ได้รับมอบให้เป็นผู้ออกใบลดหนี้ในนามของผู้ประกอบการจดทะเบียน ตามมาตรา 86 วรรคสี่ หรือมาตรา 86/2ให้ระบุชื่อ ที่อยู่ และเลขประจำตัวผู้เสียกาษีอากรของตัวแทนนั้นด้วย

- ชื่อ ที่อยู่ ของผู้ซื้อสินค้าหรือผู้รับบริการ

- วัน เดือน ปี ที่ออกใบลดหนี้

- หมายเลขลำดับของใบกำกับภาษีเดิม รวมทั้งหมายเลขลำดับของเล่ม (ถ้ามี)มูลค่าของสินค้าหรือบริการที่แสดงไว้ในใบกำกับภาษีดังกล่าวมูลค่าที่ถูกต้องของสินค้าหรือบริการ ผลต่างของจำนวนมูลค่าทั้งสองและจำนวนภาษีที่ใช้คืนสำหรับส่วนต่างนั้น

- คำอธิบายถึงสาเหตุในการออกใบลดหนี้

- ข้อความอื่นที่อธิบดีกำหนด

อ้างอิง : ตามมาตรา 86/10 แห่งประมวลรัษฎากร

การจัดทำรายงานเกี่ยวกับภาษีมูลค่าเพิ่มผู้ประกอบการจดทะบียนภาษีมูลค่าเพิ่ม มีหน้ที่ต้องจัดทำรายงานประเภทต่าง ๆ ดังนี้

- จัดทำรายงานภาษีขาย เพื่อประโยชน์ในการบันทึกจำนวนภาษีขายของกิจการที่เรียกเก็บจากลูกค้าในแต่ละเดือนภาษีภาษีขายที่เกิดขึ้นในเดือนใดก็เป็นกาษีขายของเดือนนั้น

- จัดทำรายงานภาษีซื้อ เพื่อประโยชน์ในการบันทึกจำนวนภาษีซื้อของกิจการที่ถูกผู้ประกอบการจดทะเบียนรายอื่นเรียกเก็บในแต่ละเดือนภาษีภาษีซื้อเกิดขึ้นในเดือนใดก็เป็นภาษีซื้อของเดือนนั้น

- จัดทำรายงานสินค้าและวัตฤดิบ ผู้ประกอบกิจการขายสินค้ามีหน้าที่จัดทำรายงานนี้เพื่อแสดงปริมาณสินค้าและวัตถุดิบที่ผู้ประกอบการจดทะเบียนมีอยู่ ได้มาและจำหน่ายไปเนื่องจากการขายสินค้าหรือการผลิต *ผู้ประกอบกิจการให้บริการไม่ต้องจัดทำรายงานนี้

รายงานภาษีขาย

เป็นแบบรายงานที่กำหนดให้ผู้ประกอบการจดทะเบียนจัดทำขึ้นมา เพื่อประโยชน์ในการบันทึกจำนวนภาษีขายของกิจการที่ได้เรียกเก็บหรือพึงเรียกเก็บจากลูกค้าในแต่ละเดือนกาษี ภาษีขายที่เกิดขึ้นในเดือนใด กีเป็นภาษีขายของเดือนนั้น โดยพิจารณาได้จากวันที่ที่ปรากฎในสำเนาใบกำกับภาษีที่ผู้ประกอบการจดทะเบียนออกให้แก่ลูกค้า

รายงานภาษีซื้อ

เป็นแบบรายงานที่กำหนดให้ผู้ประกอบการจดทะเบียนจัดทำขึ้นมา เพื่อประโยชน์ในการบันทึกจำนวนภาษีซื้อของกิจการที่ถูกผู้ประกอบการจดทะเบียนรายอื่นเรียกเก็บหรือพึงถูกเรียกเก็บในแต่ละเดือนภานี ภช้ซื้อเกิดขึ้นในเดือนใด ก็เป็นกาษีซื้อของเดือนนั้น โดยพจารณาได้จากวันที่ที่ปรากฎในใบกำกับภาษีที่ได้รับจากผู้ประกอบการจดทะเบียนรายอื่นภาษีซื้อที่เกิดขึ้นในเดือนใด แต่มิได้นำไปลงรายการในรายงานภาษีซื้อของเดือนนั้น เพราะมีเหตุจำเป็นตามที่อธิบดีกำหนดให้มีสิทธินำไปลงรายงานภาษีซื้อของเดือนหลังจากนั้นได้แต่ต้องไม่เกิน 6 เดือน นับแต่เดือนถัดจากเดือนที่ออกใบกำกับภาษี

รายงานสินค้าและวัตถุดิบ

เป็นแบบรายงานที่กำหนดให้ผู้ประกอบการจดท:เบียนจัดทำขึ้น เพื่อแสดงปริมาณสินค้าและวัตถุดิบที่ผู้ประกอบการจดทะเบียนมีอยู่ได้มาและจำหน่ายไป เนื่องจากการขายสินค้าหรือการผลิต ผู้มีหน้าที่จัดทำรายงานประเภทนี้ ได้แก่ผู้ประกอบการจดทะเบียนที่ประกอบกิจการขายสินค้าเท่านั้น สำหรับผู้ประกอบกิจการให้บริการไม่ต้องจัดทำรายงานประเภทนี้แต่อย่างใด

การจัดเก็บและการรักษารายงานเกี่ยวกับภาษีมูลค่าเพิ่ม

1.เปิดกิจการ

ผู้ประกอบการจดทะเบียนจัดเก็บและรักษารายงานใบกำกับกาษี สำเนาใบกำกับกาษี หรือเอกสารอื่นที่อธิบดีกำหนดไว้ ณ สถานประกอบการที่จัดทำรายงานนั้น หรือสถานที่อื่นตามที่อธิบดีกำหนด เป็นเวลาไม่น้อยกว่า 5 ปีนับแต่วันที่ได้ยื่นแบบแสดงรายการภาษีหรือวันทำรายงานแล้วแต่กรณี

2.เลิกกิจการ

ผู้ประกอบการจดทะเบียนเลิกประกอบกิจการให้ผู้ประกอบการจดทะเบียนต้องจัดทำรายงาน เก็บและรักษารายงาน ในวันเลิกประกอบกิจการต่อไปอีก 2 ปี

การคำนวณภาษีมูลค่าเพิ่ม (ภ.พ.30)

1.กรณีเสียภาษีมูลค่าเพิ่มอัตราร้อยละ 7

- ผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่ม มีหน้าที่ยื่นแบบแสดงรายการภาษีมูลค่าเพิ่ม (ภ.พ.30) พร้อมกับชำระภาษี (ถ้ามี)เป็นรายเดือนภาษีทุกเดือน ไม่ว่าจะได้ขายสินค้าหรือให้บริการในเดือนภาษีนั้นหรือไม่ก็ตาม

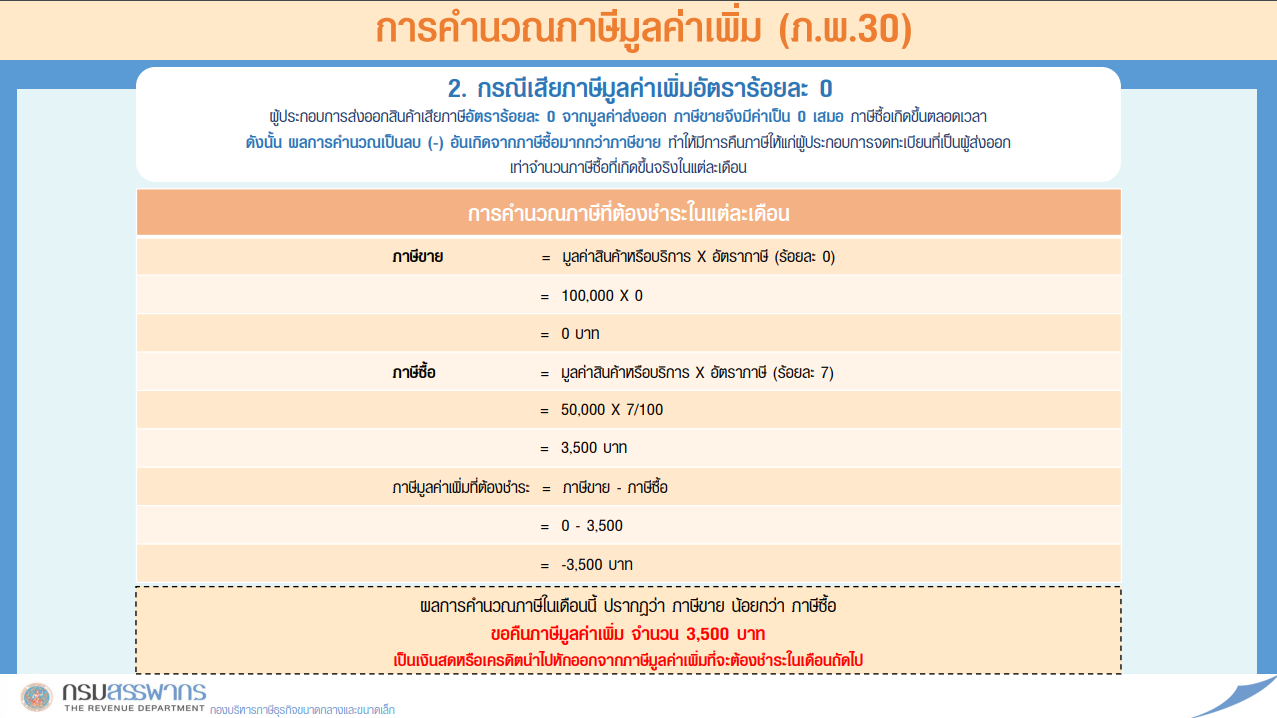

2. กรณีเสียภาษีมูลค่าเพิ่มอัตราร้อยละ

- ผู้ประกอบการส่งออกสินค้าเสียภษีอัตราร้อยละ 0 จากมูลค่าส่งออก ภาษีขายจึงมีค่าเป็น 0 เสมอ ภาษีซื้อเกิดขึ้นตลอดเวลาดังนั้น พลการคำนวณเป็นลบ (-) อันเกิดจากกาษีซื้อมากกว่าภาษีขาย ทำให้มีการคืนกาชให้แก่ฟูประกอบการจดท:เบียนที่เป็นฟูส่งออกเท่าจำนวนภาษีซื้อที่เกิดขึ้นจริงในแต่ละเดือน

สถานที่ยื่นแบบแสดงรายการภาษีมูลค่าเพิ่ม (ภพ.30)

1.ยื่นแบบได้ที่สำนักงานสรรพากรพื้นที่สาขา ทุกแห่งทั่วประเทศ

- ยื่น ภ.พ.30 ภายในวันที่ 15 ของเดือนถัดไปไม่ว่าจะมีภาษีมูลค่าเพิ่มต้องนำส่งหรือไม่ก็ตาม

2.ยื่นแบบผ่านระบบเครือข่ายอินเทอร์เน็ต

- ยื่น ภ.พ.30 ภายในวันที่ 15 ของเดือนถัดไป ไม่ว่าจะมีภาษีมูลค่าเพิ่มต้องนำส่งหรือไม่ก็ตาม ได้รับสิทธิขยายเวลาการยื่นแบบและชำระภาษีออกไปเป็น ภายในวันที่ 23 ของเดือนถัดไป

หากวันสุดภัวยตรงกับวันหยุดราชการ ให้ยยายเวลายื่นแบบและชำาระกาษีออกไปอีก 1 วัน

การชำระภาษีมูลค่าเพิ่ม

1.การชำระภาษีสำหรับแบบที่ยื่น ณ สำนักงานสรรพากรพื้นที่สาขา

- เงินสด

- เช็คหรือแคชเชียร์เช็ค เช็คทุกประเภทสั่งจ่ายแก่ "กรมสรรพากร" และขีดฆ่าคำว่า "ผู้ถือ" ออก

- บัตรเครดิต บัตรเดบิต บัตร Tax Smart Card (เฉพาะสำนักงานสรรพากรพื้นที่สาขาที่มีเครื่องรูดบัตร)

2.การชำระภาษีสำหรับแบบที่ยื่นผ่านอินเทอร์เน็ต

- ชำระแบบเชื่อมต่อไปยังระบบชำระเงินของธนาคารโดยตรง

- E - Payment

- ATM Internet (ATM บนอินเทอร์เน็ต)

- Internet Credit Card (บัตรเครดิตบนอินเทอร์เน็ต)

- ชำระด้วยชุดชำระเงิน (Pay in Slip) หรือด้วย QR Code & Barcode

- Counter Service (ธนาคารที่เข้าร่วมโครงการยื่นแบบ , ไปรษณีย์, 7 - Eleven , Tesco Lotus , Big C และ TrueMoney)

-

ATM

-

Internet Banking

-

Tele Banking

-

Phone Banking

-

Mobile Banking

-

Tax Smart Card

เบี้ยปรับ เงินเพิ่ม และบทกำหนดโทษ

เบี้ยปรับ

- มิได้ยื่นแบบแสดงรายการภาษี หรือแบบนำส่งภาษี ภายในกำหนดเวลาเสียเบี้ยปรับอีก 2 เท่าของเงินภาษีที่ต้องเสียหรือนำส่งในเดือนภาษี

- ยื่นแบบแสดงรายการภาษี หรือแบบนำส่งภาษีไว้ไม่ถูกต้องหรือมีข้อผิดพลาด อันเป็นเหตุให้จำนวนภาษีที่ต้องเสียหรือนำส่งในเดือนกาษีคลาดเคลื่อนไป เสียเบี้ยปรับอีก 1 เท่าของเงินภาษีที่เสียคลาดเคลื่อน หรือที่นำส่งคลาดเคลื่อน

- ยื่นแบบแสดงรายการภาษีไว้ไม่ถูกต้องหรือมีข้อผิดพลาดอันเป็นเหตุให้จำนวนภาษีขายหรือจำนวนภาษีซื้อในเดือนกาษีที่แสดงไว้คลาดเคลื่อนไปเสียค่าปรับอีก 1 เท่าของจำนวนภาษีขายที่แสดงไว้ขาดไปหรือจำนวนภาษีซื้อที่แสดงไว้เกินไป

เงินเพิ่ม

- ผู้ประกอบการไม่ชำระกาษีมูลค่าเพิ่มหรือชำระภาษีมูลค่าเพิ่มเกินกำหนดเวลาต้องชำระเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือนหรือเศษของเดือนของเงินภาษีที่ต้องชำระหรือนำส่งโดยไม่รวมเบี้ยปรับ

บทกำหนดโทษ

- ผู้มีหน้าที่ยื่นแบบแสดงรายการภาษีไม่ยื่นแบบแสดงรายการภาษี ปรับไม่เกิน 2,000 บาท

ที่มา กรมสรรพากร