การคำนวณภาษีเงินได้ของพนักงานเป็นส่วนสำคัญในการจัดการเงินเดือนและต้องดำเนินการอย่างรอบคอบเพื่อความถูกต้องของข้อมูล และไม่เพียงแต่ในการคำนวณเงินเดือนเท่านั้น แต่ยังรวมถึงการคำนวณภาษีเงินได้ของพนักงานให้แม่นยำอีกด้วย ความเข้าใจในกระบวนการและหลักการพื้นฐานของการคำนวณภาษีจึงเป็นสิ่งจำเป็นสำหรับ HR เพื่อให้สามารถจัดการภาระงานนี้ได้อย่างถูกต้องและชัดเจน ไปดูกันว่ามีขั้นตอนอะไรบ้างที่สำคัญในการคำนวณภาษีเงินได้ของพนักงาน

1.ข้อมูลเงินเดือน: อันดับแรกเราต้องทราบว่าในแต่ละเดือนพนักงานมีสิทธิเท่าไหร่

- เงินเดือนพื้นฐาน (Base Salary): เงินที่พนักงานได้รับเป็นประจำทุกเดือน ก่อนการหักหรือเพิ่มใดๆ

- เงินเพิ่ม (Bonuses and Allowances): ได้แก่ โบนัส, เบี้ยขยัน, เงินค่าล่วงเวลา, ค่าทำงานพิเศษ หรือค่าเดินทาง เป็นต้น

- เงินหัก (Deductions): เช่น ภาษีเงินได้, ประกันสังคม, หักเงินเข้ากองทุนเลี้ยงชีพ, หักค่าเครื่องแบบหรือค่าปรับ เป็นต้น

2.หักค่าใช้จ่าย: ในกระบวนการหักค่าใช้จ่ายจากเงินเดือนของพนักงาน, มีประเภทค่าใช้จ่ายบางอย่างที่ถูกนำมาหักออกก่อนการคำนวณภาษีเงินได้ ประเภทค่าใช้จ่ายเหล่านี้ปกติจะรวมถึง:

- ประกันสุขภาพ: การหักเงินเพื่อจ่ายค่าประกันสุขภาพซึ่งบางครั้งอาจได้รับการสนับสนุนจากนายจ้าง

- กองทุนสำรองเลี้ยงชีพ: ส่วนที่พนักงานและนายจ้างช่วยกันจ่ายเพื่อเป็นการเตรียมตัวสำหรับวัยเกษียณ

- ค่าใช้จ่ายสวัสดิการอื่นๆ: อาจรวมถึงการลงทุนในโครงการอื่นๆ เช่น กองทุนเพื่อการศึกษา, กองทุนเงินเดือนหรือซื้อหุ้นพนักงาน ฯลฯ

ค่าใช้จ่ายเหล่านี้จะถูกหักจากเงินเดือนพื้นฐานก่อนการคำนวณภาษี ทำให้เงินเดือนสุทธิ (Net Salary) ที่จะนำไปใช้ในการคำนวณภาษีมีจำนวนน้อยลง ซึ่งเป็นผลดีต่อพนักงานเนื่องจากช่วยลดภาระภาษีได้

3.คำนวณรายได้สุทธิ: หลังจากหักค่าใช้จ่ายแล้ว คุณจะได้รายได้สุทธิ ซึ่งจะเป็นตัวตั้งในการคำนวณภาษี

4.การลดหย่อนภาษี: การลดหย่อนภาษีเป็นส่วนสำคัญที่ช่วยให้ผู้เสียภาษีสามารถลดภาระทางด้านภาษีได้ รายการลดหย่อนภาษีมีหลากหลายประเภทและตามกฎหมายภาษีเงินได้บุคคลธรรมดา

มีการกำหนดให้มีการลดหย่อนภาษีในหลายหมวดหมู่ เช่น

1.ลดหย่อนส่วนตัว ประเภทนี้ทุกคนมีสิทธิได้รับการลดหย่อน โดยกำหนดไว้ที่ 60,000 บาทต่อปีเป็นรายการลดหย่อนภาษีพื้นฐานที่ทุกคนที่มีรายได้และต้องยื่นแบบภาษีเงินได้บุคคลธรรมดาในประเทศไทยสามารถใช้สิทธิ์ได้ โดยไม่ต้องมีเงื่อนไขพิเศษใดๆ การลดหย่อนส่วนตัวนี้จะถูกหักออกจากรายได้ทั้งหมดของคุณก่อนการคำนวณภาษีเงินได้ ทำให้ฐานภาษีที่ต้องคำนวณลดลง ซึ่งส่งผลให้ภาษีที่ต้องชำระลดลงตามไปด้วย

2.ลดหย่อนสำหรับคู่สมรสที่ไม่มีรายได้ ถูกกำหนดไว้ที่ 60,000 บาท เช่นเดียวกับค่าลดหย่อนส่วนตัว การใช้สิทธิลดหย่อนนี้มีเงื่อนไขดังนี้:

- คู่สมรสจดทะเบียน: คุณสามารถใช้สิทธิ์ลดหย่อนภาษีนี้ได้กับคู่สมรสที่ได้จดทะเบียนสมรสอย่างถูกต้องตามกฎหมาย

- คู่สมรสไม่มีรายได้: สิทธิ์ลดหย่อนนี้ใช้ได้กับคู่สมรสที่ไม่มีรายได้เลยในปีภาษีที่ยื่น (เช่น ถ้ายื่นภาษีปี 2567 สำหรับรายได้ในปี 2566, คู่สมรสของคุณไม่ควรมีรายได้ในปี 2566)

- การยื่นภาษีร่วม: หากทั้งคู่มีรายได้ คุณและคู่สมรสสามารถเลือกยื่นภาษีร่วมและใช้สิทธิ์ลดหย่อนคู่สมรสได้ แต่จะต้องมีการจัดสรรรายได้และการลดหย่อนภาษีอย่างเหมาะสม

การใช้สิทธิ์ลดหย่อนภาษีนี้สามารถช่วยลดฐานภาษีที่ต้องคำนวณและปริมาณภาษีที่ต้องจ่ายได้มาก ทำให้การวางแผนภาษีและการจัดการรายได้ของครัวเรือนเป็นไปอย่างมีประสิทธิภาพ

3.ลดหย่อนสำหรับบุตร ค่าลดหย่อนบุตรชอบด้วยกฎหมาย คนละ 30,000 บาท

-

ค่าลดหย่อนบุตร:

- สำหรับบุตรคนแรก และคนที่สองที่เกิดก่อนปี 2561, ค่าลดหย่อนคือ 30,000 บาทต่อคน

- สำหรับบุตรคนที่สองที่เกิดตั้งแต่ปี 2561 เป็นต้นไป, ค่าลดหย่อนเพิ่มเป็น 60,000 บาทต่อคน

-

ค่าลดหย่อนสำหรับบุตรบุญธรรม:

- สามารถใช้สิทธิลดหย่อนได้สำหรับบุตรบุญธรรมสูงสุด 3 คน

- ค่าลดหย่อนเท่ากับ 30,000 บาทต่อคน หรือ 60,000 บาทต่อคนสำหรับบุตรที่เกิดตั้งแต่ปี 2561 เป็นต้นไป

-

เงื่อนไขของบุตร:

- บุตรจะต้องมีอายุไม่เกิน 20 ปี หากเกินกว่านี้จะต้องเรียนอยู่ในระดับ ปวส. หรือสูงกว่าและมีอายุไม่เกิน 25 ปี

- บุตรที่มีรายได้จะต้องไม่เกิน 30,000 บาทต่อปี ยกเว้นในกรณีที่ได้รับเงินปันผล

การใช้ค่าลดหย่อนภาษีเหล่านี้ช่วยลดภาระภาษีให้กับผู้เสียภาษีที่มีบุตร โดยทำให้ฐานภาษีที่ต้องจ่ายลดลง ส่งผลให้จำนวนภาษีที่ต้องจ่ายลดลงตามไปด้วย ซึ่งเป็นการสนับสนุนให้ผู้เสียภาษีสามารถจัดสรรทรัพยากรทางการเงินสำหรับการดูแลและการศึกษาของบุตรได้ดียิ่งขึ้น

4.ค่าลดหย่อนบิดามารดา ค่าลดหย่อนภาษีสำหรับบิดามารดาในประเทศไทยถูกกำหนดไว้ที่ 30,000 บาทต่อคน ซึ่งเป็นการสนับสนุนให้บุตรที่ดูแลพ่อแม่ได้รับการลดหย่อนภาษีที่เหมาะสม รายละเอียดเงื่อนไขมีดังนี้:

-

พ่อแม่ที่ชอบด้วยกฎหมาย: สามารถใช้สิทธิลดหย่อนภาษีนี้กับพ่อแม่ที่เป็นพ่อแม่แท้จริงหรือพ่อแม่ที่มีการจดทะเบียนกับบุตรที่ยื่นคำขอลดหย่อนได้

-

อายุของพ่อแม่: พ่อแม่ที่ได้รับการลดหย่อนต้องมีอายุ 60 ปีขึ้นไป

-

รายได้ของพ่อแม่: พ่อแม่ที่ได้รับการลดหย่อนควรมีรายได้ไม่เกิน 30,000 บาทต่อปี

-

การยื่นคำขอลดหย่อน: สำหรับครอบครัวที่มีหลายคนที่ต้องการยื่นขอลดหย่อนภาษีสำหรับพ่อแม่เดียวกัน, จำเป็นต้องมีการตกลงกันภายในครอบครัวว่าใครจะเป็นผู้ใช้สิทธิ์ลดหย่อนภาษีนี้ เพราะกฎหมายกำหนดให้สามารถใช้สิทธิลดหย่อนได้เพียงครั้งเดียวต่อหนึ่งบิดาหรือมารดา

-

เอกสารประกอบการยื่นขอลดหย่อน: ในการยื่นขอลดหย่อนภาษีนี้ จำเป็นต้องมีการจัดทำหนังสือรับรองการหักค่าลดหย่อน หรือ ลย.03 เพื่อยืนยันการใช้สิทธิ์

5.ค่าลดหย่อนภาษีสำหรับการดูแลผู้พิการหรือทุพพลภาพ กำหนดไว้ที่ 60,000 บาทต่อผู้พิการหนึ่งคนที่คุณอุปการะหรือดูแล นี่เป็นการยอมรับและสนับสนุนการดูแลผู้ที่มีความต้องการพิเศษ โดยมีรายละเอียดเงื่อนไขดังนี้:

-

เงื่อนไขการใช้สิทธิ์ลดหย่อน: ผู้ดูแลหรืออุปการะต้องมีหลักฐานที่ชัดเจนว่ามีความรับผิดชอบในการดูแลผู้พิการหรือทุพพลภาพ

-

หลักฐานที่จำเป็น:

- บัตรประจำตัวผู้พิการ: บัตรที่ออกโดยสำนักงานหรือหน่วยงานที่รับรองสถานะผู้พิการของบุคคลนั้น

- ใบรับรองแพทย์: ใบรับรองจากแพทย์ที่ระบุถึงสถานะทุพพลภาพของบุคคล

- ใบ ลย.04: หนังสือรับรองการหักค่าลดหย่อนภาษีสำหรับผู้พิการ

-

วิธีการยื่นขอ: เมื่อมีการยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา (ภ.ง.ด.90 หรือ ภ.ง.ด.91), จะต้องแนบหลักฐานเหล่านี้พร้อมกับการยื่นภาษีเพื่อพิสูจน์การมีสิทธิ์ในการลดหย่อน

6.ค่าฝากครรภ์และค่าคลอดบุตร เป็นส่วนหนึ่งของค่าลดหย่อนภาษีที่ได้รับการออกแบบมาเพื่อช่วยเหลือครอบครัวในการรับมือกับค่าใช้จ่ายที่เกี่ยวข้องกับการเพิ่มสมาชิกใหม่ในครอบครัว รายละเอียดเงื่อนไขมีดังนี้:

-

ขีดจำกัดการลดหย่อน: สามารถใช้สิทธิลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริงสำหรับค่าฝากครรภ์และค่าคลอดบุตร โดยไม่เกินรวมกัน 60,000 บาทต่อปี

-

ผู้มีสิทธิลดหย่อน: โดยปกติแล้วสิทธิ์นี้เป็นของภรรยาในการยื่นภาษีเงินได้บุคคลธรรมดา อย่างไรก็ตามหากภรรยาไม่มีรายได้หรือไม่เพียงพอต่อการใช้สิทธิลดหย่อนนี้ได้เต็มจำนวน สามีจึงสามารถใช้สิทธิ์นี้แทนได้

-

เอกสารที่จำเป็น: จำเป็นต้องมีใบเสร็จรับเงินที่ชัดเจนว่าเป็นค่าใช้จ่ายสำหรับการฝากครรภ์และค่าคลอดบุตร และใบรับรองแพทย์ที่ยืนยันค่าใช้จ่ายเหล่านี้

7.ค่าลดหย่อนภาษีกลุ่มประกันและการลงทุน

- ประกันสุขภาพ ไม่เกิน 25,000 บาท

- ประกันชีวิตทั่วไป + สะสมทรัพย์ รวมกันไม่เกิน 100,000 บาท

- ประกันสังคม 9,000 บาท

- ประกันสุขภาพพ่อแม่ ไม่เกิน 15,000 บาท

- กองทุน RMF ลดหย่อนภาษีได้ 30% แต่ไม่เกิน 500,000 บาท

- กองทุน SSF ลดหย่อนภาษีได้ 30% ไม่เกิน 200,000 บาท และหากรวมกับกองทุนอื่น ๆ ต้องไม่เกิน 500,000 บาท

- ลดหย่อนภาษี 2567 ยื่นภาษีเงินได้บุคคลธรรมดา

8.ค่าลดหย่อนภาษีกลุ่มกระตุ้นเศรษฐกิจของรัฐ เช่นโครงการช้อปดีมีคืน,ลดหย่อนภาษี ดอกเบี้ยบ้าน, Easy E-Receipt เป็นต้น

ขั้นตอนสุดท้ายคือการใช้อัตราภาษีที่ถูกต้องตามกฎหมาย เพื่อคำนวณยอดภาษีที่ต้องหัก โดยดูจากเงินได้สิทธิหลังจากลดหน่อยต่างๆแล้ว อัตราภาษีของพนักงานท่านไหนจะเสียอยู่ที่เท่าไหร่ หรือบางคนอาจจะได้รับการยกเว้นภาษี สามารถดูได้จากตารางนี้

|

อัตราภาษีเงินได้บุคคลธรรมดา

|

|

เงินได้สุทธิ

|

อัตราภาษี (ร้อยละ)

|

|

0-150,000

|

ได้รับการยกเว้น

|

|

150,001-300,000

|

ร้อยละ 5

|

|

300,001-500,000

|

ร้อยละ 10

|

|

500,001-750,000

|

ร้อยละ 15

|

|

750,001-1,000,000

|

ร้อยละ 20

|

|

1,000,001-2,000,000

|

ร้อยละ 25

|

|

2,000,001-5,000,000

|

ร้อยละ 30

|

| 5,000,001 ขึ้นไป |

ร้อยละ 35 |

หลังจากคำนวณภาษีสำเร็จแล้ว ต้องทำการรายงานและส่งเงินภาษีให้แก่หน่วยงานที่เกี่ยวข้องตามกฎหมาย

ซึ่งจากทั้งหมดโปรแกรมเงินเดือนสำเร็จรูป Bplus HRM สามารถช่วย HR ได้ตั้งแต่ขั้นตอนแรก โดยมีรายละเอียดอย่างไรไปดูกัน

พนักงานต้องมีเงินเดือนประมาณเท่าไหร่ จึงจะเสียภาษี โปรแกรมเงินเดือน Business Plus HRM มีหลักการคำนวณภาษีให้กับพนักงาน โดยแบ่งตัวอย่างพนักงานที่มีเงินเดือน 25,000 บาท และเงินเดือน 26,600 บาท ดังนี้

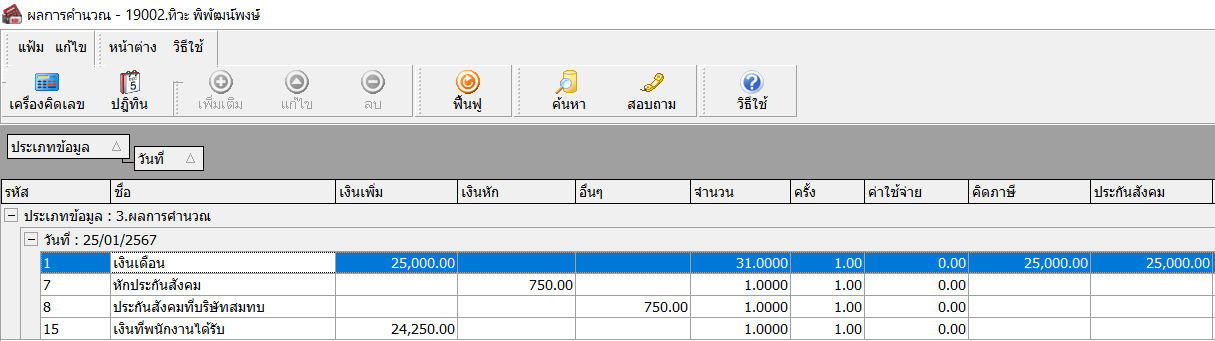

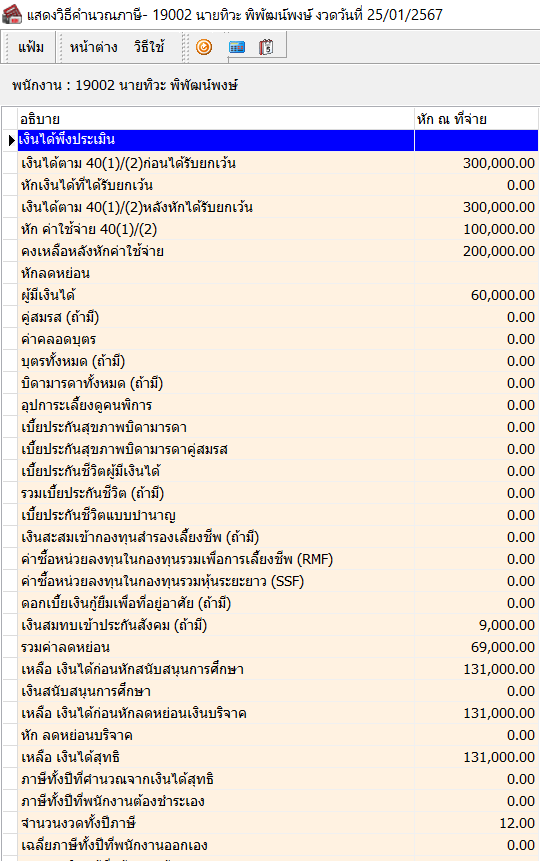

ตัวอย่างที่ 1 : หลักการคำนวณภาษีพนักงานที่มีเงินเดือน 25,000 บาท

หลักการคำนวณภาษีพนักงานที่มีเงินเดือนเดือนละ 25,000 บาท มีวิธีการคำนวณภาษีดังนี้

ตัวอย่าง พนักงานมีเงินเดือน เดือนละ 25,000 บาท x 12 เดือน (ต้องคิดทั้งปี) = 300,000 บาท

มีลดหย่อนทั่วไป ดังนี้ หักค่าใช้จ่ายได้ 50% (แต่ไม่เกิน 100,000 บาท) + หักค่าลดหย่อนผู้มีเงินได้ 60,000 บาท + หักเงินสะสมกองทุนประกันสังคมรวมทั้งปี 9,000 บาท จะได้สูตรคำนวณเงินได้สุทธิ ดังนี้

เงินได้ 300,000 บาท - ค่าใช้จ่าย 100,000 บาท - ค่าลดหย่อนผู้มีเงินได้ 60,000 บาท - เงินกองทุนประกันสังคม 9,000 บาท = เงินได้สุทธิ 131,000 บาท ดังนั้น นำไปคำนวณตามตารางภาษี สามารถคำนวณได้ ดังนี้

อัตราภาษีเงินได้บุคคลธรรมดาที่ใช้ในการคำนวณภาษี

|

อัตราภาษีเงินได้บุคคลธรรมดา

|

|

เงินได้สุทธิ

|

อัตราภาษี (ร้อยละ)

|

|

0-150,000

|

ได้รับการยกเว้น

|

|

150,001-300,000

|

ร้อยละ 5

|

|

300,001-500,000

|

ร้อยละ 10

|

|

500,001-750,000

|

ร้อยละ 15

|

|

750,001-1,000,000

|

ร้อยละ 20

|

|

1,000,001-2,000,000

|

ร้อยละ 25

|

|

2,000,001-5,000,000

|

ร้อยละ 30

|

| 5,000,001 ขึ้นไป |

ร้อยละ 35 |

ตรวจสอบผลการคำนวณเงินเดือนในโปรแกรม และแสดงวิธีการคำนวณภาษี ดังนี้

สรุปได้ว่า : พนักงานเงินเดือน 25,000 บาท จะยังไม่เสียภาษี เนื่องจากเงินได้สุทธิยังไม่เกิน 150,000 บาท

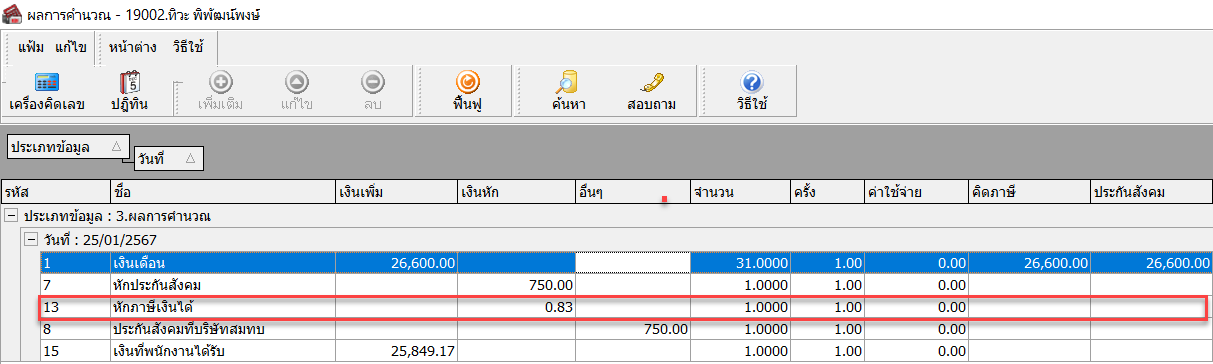

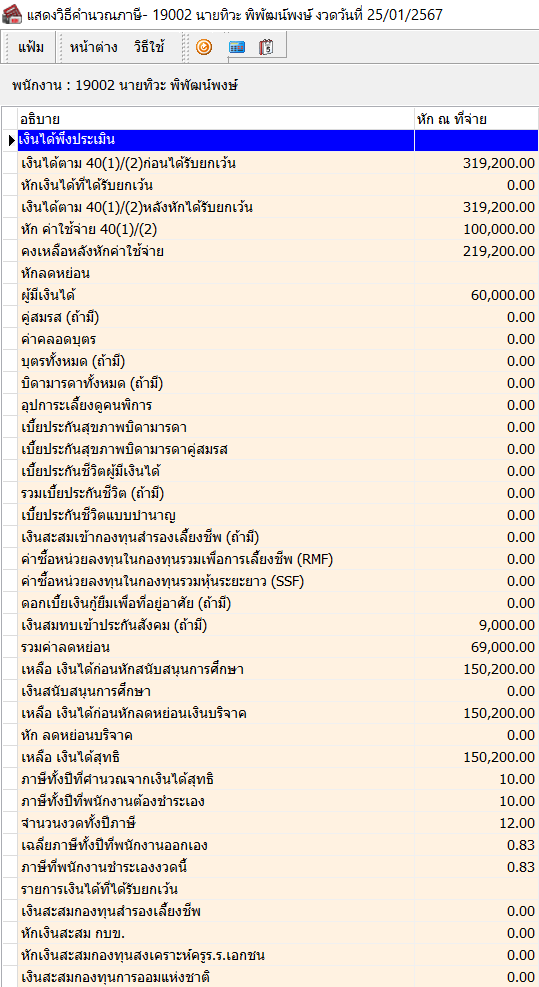

ตัวอย่างที่ 2 : หลักการคำนวณภาษีพนักงานที่มีเงินเดือน 26,600 บาท

หลักการคำนวณภาษีพนักงานที่มีเงินเดือนเดือนละ 26,600 บาท มีวิธีการคำนวณภาษีดังนี้

ตัวอย่าง พนักงานมีเงินเดือน เดือนละ 26,600 บาท x 12 เดือน (ต้องคิดทั้งปี) = 319,200 บาท

มีลดหย่อนทั่วไป ดังนี้ หักค่าใช้จ่ายได้ 50% (แต่ไม่เกิน 100,000 บาท) + หักค่าลดหย่อนผู้มีเงินได้ 60,000 บาท + หักเงินสะสมกองทุนประกันสังคมรวมทั้งปี 9,000 บาท จะได้สูตรคำนวณเงินได้สุทธิ ดังนี้

เงินได้ 319,000 บาท - ค่าใช้จ่าย 100,000 บาท - ค่าลดหย่อนผู้มีเงินได้ 60,000 บาท - เงินกองทุนประกันสังคม 9,000 บาท = เงินได้สุทธิ 150,200 บาท ดังนั้น นำไปคำนวณตามตารางภาษี สามารถคำนวณได้ ดังนี้

สรุปได้ว่า : พนักงานเงินเดือน 26,600 บาท จะเริ่มเสียภาษี เนื่องจากเงินได้สุทธิเกิน 150,000 บาท

ดังนั้น พนักงานที่มีเงินได้สุทธิเกิน 150,000 บาท (หรือมีเงินเดือน เดือนละประมาณ 26,600 บาทขึ้นไป) จะต้องเสียภาษี